Что это такое IPO? Первичное размещение акций на примере Twitter, Google и Facebook

Что такое IPO? Это первичное размещение акций на фондовой бирже, которое позволяет основателям компаний стать долларовыми миллионерами, а самим компаниям привлечь финансовые ресурсы для расширения бизнеса. Такое первичное размещение акций позволяет определить общую стоимость или капитализацию компании. Её акции становятся ликвидными финансовыми инструментами, а все, кто владел акциями до IPO (основатели, ключевые сотрудники) становятся очень богатыми людьми (в некоторых случаях миллиардерами, об этом ниже). Собственно говоря, для американских компаний выход на фондовую биржу — это одна из главных целей с момента создания.

Что такое IPO? Это первичное размещение акций на фондовой бирже, которое позволяет основателям компаний стать долларовыми миллионерами, а самим компаниям привлечь финансовые ресурсы для расширения бизнеса. Такое первичное размещение акций позволяет определить общую стоимость или капитализацию компании. Её акции становятся ликвидными финансовыми инструментами, а все, кто владел акциями до IPO (основатели, ключевые сотрудники) становятся очень богатыми людьми (в некоторых случаях миллиардерами, об этом ниже). Собственно говоря, для американских компаний выход на фондовую биржу — это одна из главных целей с момента создания.

Что такое IPO и для чего это нужно?

Если вы создали работающий бизнес, то это ваша частная фирма, его владельцами являетесь только вы и ваши партнеры. Время идет, ваш бизнес развивается, но как определить, сколько он стоит? Владелец небольшой фирмы может узнать это только при продаже своего бизнеса в процессе переговоров с покупателями. Крупные компании с хорошими перспективами роста проводят так называемое IPO (initial public offering).

IPO — это первичное размещение акций компании на биржевом рынке. С этого момента акции начинают открыто торговаться на одном из фондовых рынков, компания получает финансовые ресурсы от продажи акций, репутацию серьезного игрока в мире бизнеса и кучу расходов, связанных с необходимостью регулярно предоставлять финансовую отчетность. Важно и то, что компания через IPO получает рыночную оценку самой себя (иными словами, величину капитализации), а это, как правило, позволяет основателям компании стать очень богатыми людьми.

Например, после IPO компании Apple около 300 человек (директоров, сотрудников компании, имевших акции) в один день стали долларовыми миллионерами, а IPO компании Google сделало их основателей Сергея Брина и Ларри Пейджа долларовыми миллиардерами.

Широко известна история художника-граффитиста Дэвида Чо (David Choe), который в 2005 году был приглашен для оформления офиса компании Facebook в Palo Alto в Силиконовой Долине. Его работа стоила $60,000, но тогдашний руководитель компании Sean Parker уговорил художника вместо денег взять в оплату пакет акций компании. На тот момент компания была частной, её акции не торговались на фондовой бирже и стоили дешево, но художник согласился, просто смирившись с тем, что выполнил работу бесплатно. А через семь лет в 2012 году после IPO компании Фейсбук акции этой компании мгновенно превратились в действительно ценные бумаги: аналитики оценили стоимость пакета акций Дэвида Чо в 200 миллионов долларов. Двести миллионов долларов за раскраску стен в офисе!

Автор Rob Gonsalves. Alpine Navigation

Крупнейшие фондовые биржи, где идет торговля акциями, располагаются в Нью-Йорке: NYSE и NASDAQ. Северо-американский фондовый рынок был и пока остается главным в мировом масштабе, а вот второе место по размеру биржевого рынка уже переместилось из Европы в Азию. Гонконг, Шанхай и Шеньчжен, Токио и Осака — основные азиатские центры биржевой торговли акциями. Более подробно о фондовых биржах написано в следующей статье. В ней есть рейтинг фондовых бирж по рыночной капитализации на декабрь 2016 года, перечислены стандарты отчетности, которые требуются для выхода на биржу, и приведен список российских компаний, котирующихся на зарубежных фондовых рынках.

Андеррайтеры это посредники между компаниями-эмитентами и рынком

Если компания решает выпустить свои акции на биржу, то ей не обойтись без услуг так называемых андеррайтеров.

Андеррайтер (underwriter) — это фирма-посредник между компанией, выпускающей свои ценные бумаги на рынок, и потенциальными инвесторами. В США (да и везде) в качестве андеррайтеров выступают крупные инвестиционные банки и брокерские компании. Они устанавливают начальную цену акций, привлекают избранных инвесторов для первичной покупки, и запрашивают с компании-эмитента за свои услуги немалые гонорары, которые достигают 7% от стоимости размещения.

Но андеррайтеры получают не только комиссионное вознаграждение. Больше всего они зарабатывают на разнице цен между первоначальной ценой размещения и рыночной ценой, которая устанавливается позже на фондовой бирже. Традиционное IPO предполагает, что фирма-андеррайтер проводит всесторонний финансовый анализ компании-эмитента, на его основе устанавливает начальную цену размещения и предлагает выкупить акции своему, можно сказать, «прикормленному» пулу инвесторов. В него входят так называемые институциональные инвесторы: крупные пенсионные фонды, хедж-фонды, фонды взаимных инвестиций (mutual funds). Им это выгодно, так как после начала торгов на бирже (в первые часы и дни) цена акции обычно демонстрирует рост, и это позволяет первым покупателям и самому андеррайтеру хорошо зарабатывать на перепродаже акций.

Поэтому фирмы-андеррайтеры кровно заинтересованы в том, чтобы установить цену первичного размещения акций ниже рыночной. Компания-эмитент напротив заинтересована в максимально высокой начальной цене своих акций, ведь от этого зависит, сколько денег она получит от выхода на биржу.

Договор с андеррайтером может быть двух типов: 1) «твёрдое обязательство», когда банк-посредник обязуется приобрести весь выпуск акций. В этом случае андеррайтер несет существенный риск убытков, если не удастся продать все акции по оговоренной цене. И так называемые 2) «максимальные усилия», когда андеррайтер обязуется продать только ту часть выпуска, на которую найдутся покупатели. В этом случае рискует компания-эмитент, так как отсутствует гарантия продажи всего предложенного количества акций.

Примеры IPO известных американских компаний приведены ниже.

Автор Rob Gonsalves. In Search of Sea

Первичное размещение акций компании Twitter

До IPO капитал компании состоял из 475 млн. акций (точная цифра 473,839,475, форма S-1), из них примерно 25% акций были в собственности основателей и директоров компании Твиттер. Было решено выпустить на рынок 70 млн акций или 13% от всего капитала компании (70/(475+70) = 0,128). От первичного размещения акций планировалось привлечь 1 миллиард долларов. 13 сентября 2013 года компания Twitter объявила о том, что подала заявку на IPO своих акций на Нью-Йоркской фондовой бирже (NYSE).

В качестве андеррайтеров размещения всего выпуска акций выступили инвестиционные банки Голдман Сакс (главный), Морган Стенли и Морган Чейз. Первоначально компания Твиттер планировала разместить акции по цене $17-20 за акцию, затем из-за большого количества желающих границы ценового коридора были повышены до $23-25.

В Интернете есть форма S-1 (заявка на IPO) для компании Твиттер по адресу: https://www.sec.gov/Archives/edgar/data/1418091/000119312513390321/d564001ds1.htm#toc564001_11.

Самое интересное в этом документе, на мой взгляд, это консолидированная отчетность Твиттер за три года, предшествовавших размещению акций. В течение 2010-2012 годов компания показала чистый убыток, в сумме за три года он составил 274 миллиона долларов. В консолидированном балансе отрицательный капитал на конец 2012 года составил около 250 миллионов долларов. Некоторые аналитики перед IPO Твиттера рассуждали о бесполезности финансовой отчетности молодых интернет-компаний, объясняя отрицательный капитал недооцененностью их нематериальных активов. Казалось бы, этот вывод был подтвержден успехом IPO у инвесторов, ведь акции Твиттер, несмотря на отрицательные показатели финансовой отчетности, выкупили на бирже с большой премией. Но дальнейшее изменение стоимости акций показало, что инвесторы, скорее всего, переоценили потенциал данной компании (график ниже).

К 5 ноября 2013 года институциональные инвесторы должны были подать заявки о том, сколько акций и по какой цене они хотели бы приобрести (день закрытия книги заявок). 6 ноября около 4 часов пополудни было объявлено, что начальная цена размещения равняется $26. В этот момент стало понятно, что Твиттер заработает на IPO $1,8 миллиардов долларов ($26 х 70 млн.), а оценка компании в целом составит около 14 миллиардов долларов ($26 х (475+70) = $14,200).

Перед началом торговли акциями Твиттера

В первый день торговли 7 ноября 2013 года около 8-30 утра (до начала торгов) банки-андеррайтеры распределили весь выпуск акций между первоначальными инвесторами. Это всегда является непростой задачей, так как количество акций в заявках на покупку превышает количество акций, предложенных для размещения. В 9-30 утра на открытии фондовой биржи начали поступать заявки на покупку акций со всего мира как от розничных, так и от институциональных инвесторов. Первоначальные инвесторы теперь продавали имеющиеся у них акции, все остальные — покупали.

Цену открытия торгов устанавливает так называемый «назначенный маркет-мейкер» (designated market-maker»), иными словами специалист, уполномоченный следить за торговлей акциями конкретной компании на NYSE. Твиттер выбрал для этой цели банк «Барклайс капитал» (Barclays Capital, является маркет-мейкером NYSE для 700 компаний-эмитентов). Процесс установления цены открытия называется «price discovery» и производится на NYSE в ручном режиме. Цена открытия торговли выбирается такой, чтобы как можно лучше сбалансировать спрос и предложение. Иными словами, это цена, которая позволяет максимизировать количество сделок с акциями, основываясь на поступивших заявках.

В результате в 10-50 утра 7 ноября 2013 года акции Твиттер начали торговаться по цене $45.10. Это означало, что капитализация Твиттер достигла $24.6 миллиарда долларов. В течение первого дня котировки акций достигали 50 долларов. Цена закрытия в первый день торговли составила $44.90, то есть превысила цену размещения на $18,9 или 73%.

Участники рынка оценили IPO как успешное, что неудивительно, ведь первоначальные инвесторы и андеррайтеры смогли хорошо заработать на перепродаже акций. Комиссия андеррайтеров в целом составила 3,25% от стоимости размещения или 59,2 млн. долларов. Кроме того, они имели право приобрести 10,5 миллионов акций (дополнительно к 70 млн.) со скидкой от цены размещения. Можно предположить (так пишут в англоязычных источниках), что если опцион был использован, то они заработали около 200 миллионов долларов.

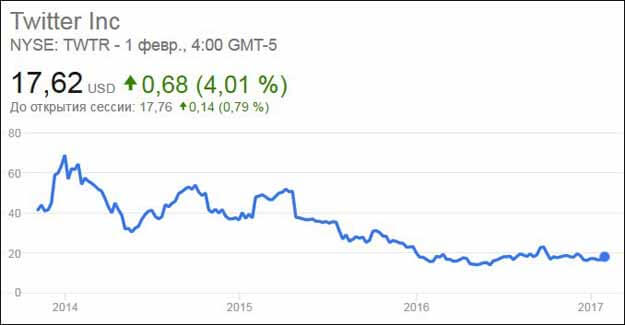

Впоследствии, цена акций колебалась около 40 долларов, а в 2015 году упала ниже цены размещения и на сегодняшний момент акции компании Твиттер торгуются по цене $17.62.

График изменения цены акции Твиттер с даты IPO до января 2017 года:

В результате IPO компании Twitter основатели компании Джек Дорси, Эван Уильямс и Питер Фентон в один день стали обладателями состояния более чем в миллиард долларов. Конечно, они не продали все свои акции в этот день, более того, по условиям размещения они не могли продавать акции компании на бирже в течение 180 дней с даты размещения (lock-up period 180 дней для основателей, сотрудников, ранних инвесторов). Но по размеру активов они стали долларовыми миллиардерами.

Первичное размещение акций Google 19 августа 2004 года

Основатели компании Twitter использовали обычную практику, при которой созданием книги заявок занимаются андеррайтеры. Они же и определяют цену размещения акций (IPO price). Но это не единственный способ проведения IPO.

Сергей Брин и Ларри Пейдж, основатели компании Google, решили использовать другой подход, а именно электронный аукцион в «голландском» формате. Предполагалось, что в этом случае цена размещения будет определяться рынком, поскольку возможность подать заявку получат не только институциональные инвесторы, приближенные к банкам-андеррайтерам, но и любые другие участники рынка. По условиям аукциона подача заявки на акции была доступна даже для мелких инвесторов (минимальный пакет 5 акций), хотя процедура допуска к аукциону оказалась сильно регламентированной.

Первоначальный диапазон цен был установлен в $108-135 за одну акцию. В каждой заявке покупатель предлагал свою цену и количество акций, которые он был готов выкупить по этой цене. В режиме «голландского» аукциона самые высокие по цене заявки должны удовлетворяться первыми, но все акции должны продаваться по наименьшей заявленной цене (по цене наименьшего бида).

Тем не менее, без услуг фирм-андеррайтеров совсем обойтись было нельзя. Google нанял Morgan Stanley и Credit Suisse First Boston в качестве главных андеррайтеров для проведения своего IPO, и заплатил комиссию 2,8% вместо обычных 7% комиссии, запрашиваемой инвестиционными банкирами при первичном размещении (к слову, % комиссии имеет тенденцию к снижению, по данным Блумберг средний процент комиссионного вознаграждения в 2013 году составил 5,6%).

Как пишет Форбс на своем сайте, андеррайтеры не хотели бы, чтобы аукцион оказался успешным из-за опасений, что другие компании тоже решат использовать голландский аукцион при проведении IPO. Расширение такой практики лишило бы инвестиционных банкиров большой доли прибыли. Но они не могли допустить и полного провала, так как он угрожал бы их репутации. Форбс приводит довольно шокирующее предположение, что институциональные инвесторы знали о предполагаемой цене акции $85.

Underwriters find the bookbuilding system to be very profitable, and most feel threatened by auctions. With an auction, the underwriters no longer have the power to allocate underpriced shares to their favorite customers. Consequently, the lead underwriters didn’t want the auction to be viewed as a success. They didn’t want it to be a complete failure, however, since they were the lead underwriters. The underwriters told many institutional investors that they were likely to receive shares if they bid $85 per share.

В последнем предложении сказано: «андеррайтеры рассказали (told) институциональным инвесторам, что они, вероятно, получат акции, если сделают предложение о покупке по $85 за акцию». В результате большинство заявок было именно на эту цену. Не знаю, можно ли этому верить, я всего лишь перевела материал, размещенный на сайте Форбс. Приведу адрес на эту статью, которая на 31 января 2017 года есть у них на сайте — http://www.forbes.com/sites/jayritter/2014/08/07/googles-ipo-10-years-later/

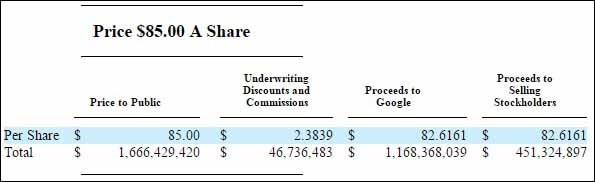

Выдержка из проспекта эмиссии компании Google

Компании Google пришлось снизить начальную цену до диапазона 85-95 долларов, количество акций для размещения было уменьшено, и публика получила только 75% от заявленного количества. В конце концов, Google был вынужден принять цену $85 и объявить её в проспекте эмиссии. Прием заявок были закрыт 18 августа 2004.

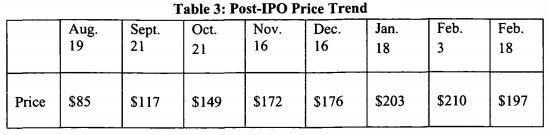

19 августа 2004 года на фондовой бирже NASDAQ начались публичные торги акциями компании Google. Торги начались не сразу при открытии биржи, а чуть позже (в 11-30 утра), так как спрос на акции значительно превысил предложение, и были некоторые технические проблемы с установлением начальной цены. Цена открытия составила $100.01, а цена закрытия в первый день торгов $100.34, что оказалось на 18% выше цены размещения.

В следующие несколько месяцев акции росли в цене, достигнув цены в 210 долларов в феврале 2005 года. Отдельные инвесторы, купившие акции Google в ходе IPO, через пару дней продали их с хорошей прибылью. Таким образом, хотя компания Google попыталась применить нестандартный формат аукциона для продажи своих акций, но добиться полностью справедливой (=рыночной) цены размещения ей не удалось.

Тем не менее, применение формата аукциона, позволило Google реализовать одну из двух поставленных целей: сама Google, а не Уолл-стрит, управляла процессом, распределяя акции справедливым образом, исходя из заявок инвесторов.

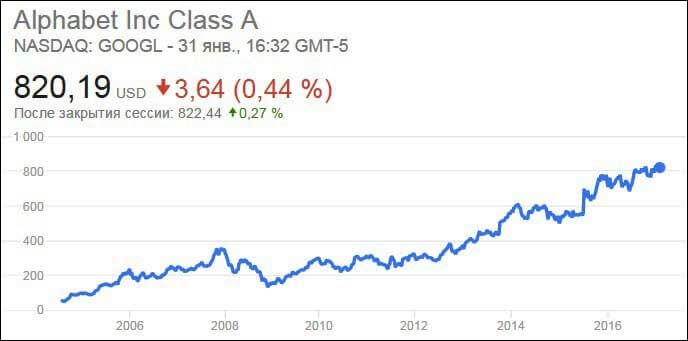

По моим подсчетам в результате IPO пять управляющих директоров компании, включая Сергея Брина и Ларри Пейджа, стали долларовыми миллиардерами (я умножила цену размещения на количество акций, принадлежавших директорам компании до IPO. Эта информация есть в форме S-1).

График изменения цены акции Гугл с даты IPO до января 2017 года:

Более детально об IPO Google можно прочитать на русском языке по адресу: http://www.seoded.ru/istoriya/internet-history/istoriya-google/birga.html

Форма S-1 компании Гугл (заявка на IPO): https://www.sec.gov/Archives/edgar/data/1288776/000119312504073639/ds1.htm

Первичное размещение акций Facebook 18 мая 2012 года

Публичная торговля акциями Facebook на бирже Nasdaq началась 18 мая 2012 года. В результате первичного размещения акций компания Фейсбук сумела привлечь рекордную сумму 16 миллиардов долларов, а вся компания была оценена в 104 миллиарда долларов.

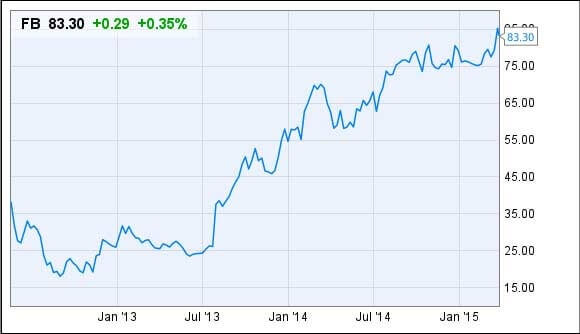

Цена размещения была установлена в $38, но в первый день торгов андеррайтерам пришлось покупать акции компании, чтобы удержать цены от падения. В результате цена закрытия в первый день торгов составила $38.23, а в последующие дни упала ниже цены размещения. 16 августа 2012 года истекло трехмесячное эмбарго (lock-up period) на продажу акций первоначальными инвесторами (основателями, сотрудниками), что привело к резкому падению курса акций Фейсбук. Минимальная цена акции была достигнута в первый день после окончания запрета и составила $19.69 долларов за акцию. Всего по условиям IPO Фейсбук установило пять разных временных периодов, когда продажа акций первоначальными (до IPO) инвесторами была запрещена.

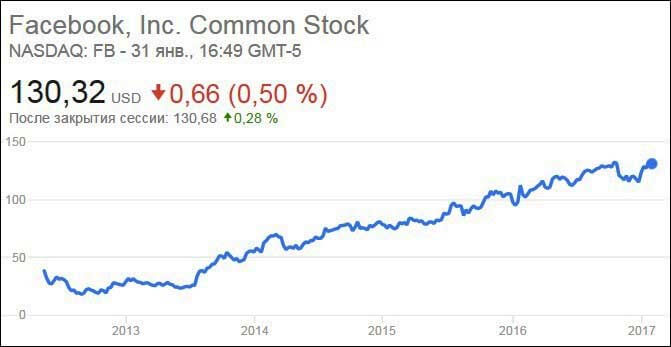

В конце 2012 года начался постепенный рост котировок, и 6 августа 2013 года стоимость одной акции Facebook вышла на уровень цены размещения 38 долларов. Сейчас почти через 5 лет после IPO акции компании Facebook котируются на уровне $130, что почти в 2,5 раза выше цены размещения.

График изменения цены акции Фейсбук с даты IPO до января 2017 года:

Сравнение результатов первого после IPO дня торговли для интернет-компаний

Ниже приведена сравнительная табличка результатов IPO известных интернет-компаний. В ней приведена (2) цена размещения (IPO price), (3) цена на открытии (opened) и (4) закрытии (closed) в первый день биржевой торговли акциями. В пятом столбце показано (5) увеличение цены акции в % в течение первого дня, так называемый first-day pop. Эта величина показывает, насколько цена размещения (IPO price) отличалась от рыночной цены в первый день торговли (цены закрытия). Чем выше процент, тем больше заработали институциональные инвесторы и андеррайтеры в этот день, спекулируя акциями компаний-эмитентов.

В шестом столбце показана (6) сумма в миллионах долларов, которую компания-эмитент получила от размещения своих акций (цена размещения, умноженная на количество выпущенных акций). Я не уверена в абсолютной точности этих данных, поскольку некоторые компании продавали (по подписке, до начала торгов на бирже) часть акций, уже принадлежавших основателям, т.е. выручка от продажи зачислялась на счет первоначальных инвесторов, а не компании. Но порядок цифр такой.

| Компания | IPO price | opened | closed |

% | млн $ | Биржа | Дата |

| Yahoo! | 13 | 24.50 | 33.0 | 154% | 33,8 | Nasdaq | 11.04.1996 |

| Amazon | 18 | 29.25 | 23.5 | 31% | 54 | Nasdaq | 14.05.1997 |

| 85 | 100.01 | 100.34 | 18% | 1 670 | Nasdaq | 18.08.2004 | |

| Baidu* | 27 | 66 | 122.54 | 354% | 109 | Nasdaq | 05.08.2005 |

| 45 | 83 | 94.25 | 109% | 353 | NYSE | 18.05.2011 | |

| Yandex | 25 | 35.65 | 38.84 | 55% | 1 300 | Nasdaq | 24.05.2011 |

| Groupon | 20 | 28 | 26.11 | 31% | 700 | Nasdaq | 04.11.2011 |

| 38.0 | 42.05 | 38.23 | 0.6% | 16 007 | Nasdaq | 18.05.2012 | |

| 26 | 45.10 | 44.90 | 73% | 1 800 | NYSE | 07.11.2013 |

*Компания Baidu это китайский интернет-поисковик, «китайский гугл».

Если бы компании, выходящие на биржу, оценили свои акции выше, то они смогли бы привлечь больше финансовых ресурсов для своего развития. В англоязычных статьях используется выражение «оставить деньги на столе» для обозначения ситуации, в которой продавец заметно продешевил. Явно недооцененной выглядит цена размещения китайского поисковика Baidu, на котором «инвесторы» смогли заработать 354% прибыли в первый день. Та же компания Твиттер, установив цену размещения в 36 долларов вместо 26, смогла бы привлечь дополнительно 700 миллионов (70 млн х $10), а в сумме 2,5 миллиарда вместо 1,8 миллиарда долларов свободных средств (столбец «млн $» в таблице).

Интересно читать англоязычную аналитику, где обсуждаются результаты IPO. Первичное размещение акций Facebook считается неудачным, а вот компания Twitter, как пишут, провела успешное размещение. На самом деле, с точки зрения компании-эмитента, именно Фейсбук сумел установить правильную цену размещения своих акций и забрал всю прибыль себе. А вот Твиттер «подарил» спекулянтам 73% дохода в первый день торговли, наверное, именно поэтому данное IPO для Уолл-Стрит считается успешным.

Биржевая капитализация компаний не отражает их реальную стоимость

Несмотря на то, что компания Твиттер год от года была убыточной, биржа оценила ее в 14 миллиардов долларов. Биржевая капитализация Фейсбук превысила таковую для многих крупнейших промышленных компаний с реальными активами и с гораздо большей величиной годовой прибыли. Это означает, что капитализация компании на бирже не отражает её реальную стоимость, а зависит от объема свободных денежных средств у спекулянтов и от их ожиданий относительно того, куда будут двигаться рыночные котировки.

Выход на биржу в большей степени нужен первоначальным инвесторам и венчурным фондам. Именно IPO превращает их первоначальные вложения в миллионы и миллиарды долларов.

Другие статьи по теме «Финансы»:

- Капитализация вклада — что это? Формула капитализации процентов: ежемесячно, ежедневно, непрерывно

- Ставка дисконтирования для инвестиционного проекта. Это WACC — средневзвешенная стоимость капитала

- Внутренняя норма доходности. Формула расчета IRR инвестиционного проекта

Огромное спасибо за публикацию!!! ОЧЕНЬ-ОЧЕНЬ-ОЧЕНЬ увлекательно и доступно

Perfect! Кратко, содержательно и понятно раскрыт биржевой механизм IPO. Следует к прочтению всем начинающим проработку темы в прикладном плане.

отличная информация

Спасибо Вам за статью и за ресурс! Столько раз прояснение наступало от ваших статей, когда сложные темы не давались или суть ускользала. Частенько ответы находила у вас- в нужной степени детальности и по-полочкам.

Про картины: 1. Alpine Navigation, 2. In Search of Sea

Ирина, спасибо за отклик и за названия! Сейчас вставлю в статью.

Очень все доступно и круто написано

Спасибо большое