Консолидация – это контроль. МСФО (IFRS) 10 — это единая концепция контроля для любых объединений бизнеса.

Бухгалтерская консолидация – это процесс объединения финансовой отчетности материнской и дочерних компаний как если бы они были единой экономической единицей.

Бухгалтерская консолидация – это процесс объединения финансовой отчетности материнской и дочерних компаний как если бы они были единой экономической единицей.

Когда одна компания (материнская) покупает другую (дочернюю), они остаются юридически обособленными и каждая продолжает составлять отдельную бухгалтерскую отчетность. Однако экономически они представляют собой единый организм. И для того чтобы увидеть, что из себя представляет этот организм (объединенный бизнес), составляется сводная финансовая отчетность по определенным правилам. Такая объединенная отчетность называется консолидированной, а сам процесс составления такой отчетности – консолидацией.

Чтобы провести консолидацию, необходимо определить, какая компания является материнской, то есть, кто кого купил, и кто кем управляет. Согласно МСФО управляет тот, кто контролирует. Но что такое контроль? Какими критериями надо пользоваться, чтобы оценить наличие контроля? Именно об этом стандарт МСФО IFRS 10 «Консолидированная финансовая отчетность».

МСФО (IFRS) 10 «Консолидированная финансовая отчетность» — как оценить наличие контроля?

Не стоит думать, что новый МСФО (IFRS) 10 вводит какое-то новое понятие контроля. Нет, он базируется на тех же принципах, что и раньше. Консолидационная модель, изложенная в IFRS 10, разъяснила требования, которые были либо неявно встроены, либо только кратко рассмотрены в МСФО IAS 27 “Консолидированная и отдельная финансовая отчетность» и ПКИ SIC-12 «Консолидация — компании специального назначения»*. IFRS 10 «Консолидированная финансовая отчетность» подробно объясняет, как надо оценивать наличие контроля над инвестируемой компанией. Кроме того, он содержит дополнительное руководство по применению с примерами различных ситуаций. Единая концепция консолидации теперь может быть применена к любым объединениям бизнеса.

*IFRS 10 заменяет стандарт МСФО IAS 27 и интерпретацию ПКИ SIC-12.

Оригинальный текст международных стандартов, в том числе МСФО (IFRS) 10, опубликован на сайте Минфина РФ (http://minfin.ru/ru/accounting/mej_standart_fo/docs/). Но читать эти тексты довольно сложно, потому что они написаны длинными сложносочиненными предложениями, которые, пока дочитаешь до конца, забудешь, с чего всё начиналось. В данной статье предпринята попытка изложить суть стандарта IFRS 10 в тезисной форме понятным языком. Надеюсь, это поможет как тем, кто просто интересуется международными стандартами, так и тем, кто готовится сдавать экзамен Дипифр.

Слово «investee» во всех случаях я перевожу как «инвестируемая компания», в русском переводе стандарта используется термин «объект инвестиций». Смысл один и тот же – это компания, акции которой покупает инвестор.

Стандарт МСФО (IFRS) 10 вышел 12 мая 2011 года, он обязателен к применению для годовых периодов, начиная с 1 января 2013 года. Целью Совета по МСФО при подготовке данного стандарта была выработка единых критериев контроля для любых объединений бизнеса.

Стандарт вводит следующие определения (приведены точные формулировки):

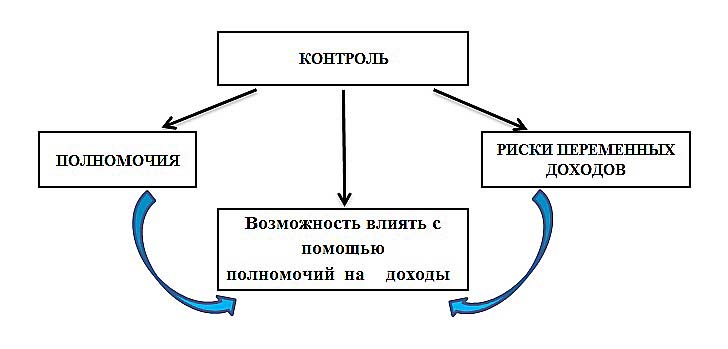

Контроль (control) — инвестор обладает контролем над объектом инвестиций, если инвестор подвергается рискам, связанным с переменным доходом от участия в объекте инвестиций, или имеет право на получение такого дохода, а также возможность влиять на доход при помощи осуществления своих полномочий в отношении объекта инвестиций.

Полномочия (power) — существующие права, которые предоставляют возможность в настоящий момент времени управлять значимой деятельностью.

В контексте настоящего стандарта Значимая деятельность (relevant activities) — это деятельность объекта инвестиций, которая оказывает значительное влияние на доход объекта инвестиций.

Если вы собираетесь сдавать экзамен Дипифр, то вам надо выучить эти определения. Чтобы это было проще сделать, надо выделить ключевые слова в каждом из них.

Контроль – это

- полномочия

- риски переменных доходов

- и возможность влиять на доходы с помощью полномочий.

Значимая деятельность – значительно влияет на размер дохода

Полномочия – право управления значимой деятельностью.

Значимая деятельность

На доход инвестируемой компании влияют различные виды операционной и финансовой деятельности. Примеры (пункт стандарта B11):

- (a) продажа и покупка товаров или услуг;

- (b) управление финансовыми активами;

- (c) приобретение или продажа/выбытие активов;

- (d) исследования и разработка новых продуктов или процессов;

- (e) привлечение финансирования.

В этом списке нет производства товаров. Вероятно, это потому, что сам по себе процесс производства не приносит доходов, доходы появляются только, если вы продаете произведенные товары (пункт а из списка).

Полномочия

Полномочия, т.е. права управления значимой деятельностью, могут осуществляться посредством: а) прав голоса; б) договорных соглашений между акционерами или если есть практическая возможность управлять значимой деятельностью

Права голоса

Полномочия в случае контрольного пакета прав голоса

Инвестор, который является держателем более половины прав голоса, располагает полномочиями в следующих ситуациях:

- (a) управление значимой деятельностью осуществляется посредством голосования или

- (b) большинство членов органа управления назначается голосованием.

То есть в самом простом случае инвестор, который является держателем контрольного пакета прав голоса (более 50% акций), при отсутствии каких-либо других факторов обладает контролем над инвестируемой компанией. Просто потому, что при голосовании за любое решение, количество его голосов перевесит количество голосов остальных акционеров. Как же просто всё было много лет назад!

В современном сложном мире и формы объединения бизнеса становятся все более запутанными. Купить 100% акций (или более 50%) акций другой компании, чтобы получить доступ к управлению ее активами – теперь это необязательно, да и слишком дорого. Развитость финансовых рынков и небольшая стоимость акций привели к тому, что количество собственников у каждой компании исчисляется сотнями тысяч или даже миллионами. Доли владения настолько распылены, что даже пакет в 25% акций в некоторых случаях дает право управлять деятельностью компании с распыленным акционерным капиталом (речь не о России, хотя мы идем в том же направлении). Контрольный пакет (свыше 50%) акций уже давно не является критерием, по которому можно определить, кто управляет данным бизнесом.

Полномочия без контрольного пакета прав голоса

Инвестор без контрольного пакета прав голоса имеет полномочия:

- А) если он договорился (существуют договорные соглашения — contractual arrangement) с достаточным количеством другим акционеров и может руководить их голосованием так, чтобы инвестор мог принимать решения в отношении значимой деятельности.

- Б) если в дополнении к имеющимся у него правам голоса инвестор имеет право принимать решения (право, оформленные в договорном соглашении), а значит, он может управлять операционной или финансовой деятельностью (other decision-making rights, in combination with voting rights)

- В) если он имеет потенциальные права голоса – конвертируемые инструменты или опционы, включая форвардные договоры.

- Г) если остальные акционеры распылены и разобщены

Последний пункт разбирается в руководстве по применению стандарта IFRS 10 довольно подробно на нескольких примерах. Суть заключается в следующем:

- чем больше доля владения инвестора относительно других акционеров и

- чем больше количество других акционеров, которые должны действовать сообща, чтобы нанести поражение инвестору при голосовании,

тем больше вероятность того, что инвестор обладает полномочиями в отношении инвестируемой компании.

Например, в случае если решения по управлению значимой деятельностью принимаются большинством голосов, а инвестор является держателем значительно большего (но не контрольного) количества прав голоса, чем любой другой держатель или организованная группа держателей прав голоса, и другие пакеты рассредоточены достаточно широко, то инвестор обладает полномочиями в отношении объекта инвестиций (пункт В43 ).

Пример 4

Инвестор приобретает 48 процентов голосующих акций объекта инвестиций. Держателями оставшихся прав голоса являются тысячи акционеров, ни один из которых не имеет более 1 процента прав голоса. Ни у одного из акционеров нет договоренностей консультироваться с любыми из других акционеров или принимать коллективные решения.

В этом случае, исходя из абсолютного размера пакета инвестора и относительного размера других пакетов акций, можно заключить, что такой инвестор обладает доминирующей долей участия. Причем степень доминирования такая, что не нужны любые другие доказательства наличия полномочий.

Не правда ли очень похоже на условие в части А консолидационного вопроса на экзамене Дипифр в июне 2014 года? Экзаменатор изменил только цифры 48% на 40%, 1% на 0,5%. И добавил условие, что Альфа может определять операционную и финансовую политику Гаммы.

Пример 5

Инвестору A принадлежит 40 процентов голосующих акций объекта инвестиций, а двенадцати другим инвесторам принадлежат по 5 процентов голосующих акций объекта инвестиций. Соглашение между акционерами предоставляет инвестору право назначать, снимать с должности и устанавливать вознаграждение членов руководства, отвечающих за управление значимой деятельностью. Чтобы изменить соглашение, требуется решение, принятое большинством в две трети голосов акционеров.

12 акционеров по 5% = 60% доля владения и это меньше, чем две трети (67%). Такой расклад означает, что соглашение между акционерами может быть изменено только в случае, если главный акционер сам решит это сделать. Право назначать и увольнять руководящих сотрудников, которые управляют значимой деятельностью, означает, что сам главный акционер управляет значимой деятельностью. И значит, у него есть полномочия.

В других ситуациях можно сделать вывод, что инвестор не обладает полномочиями.

Пример 6

Инвестор A является держателем 45 процентов голосующих акций объекта инвестиций. Имеется еще два других инвестора, каждому из которых принадлежит 26 процентов голосующих акций объекта инвестиций. Остальные голосующие акции принадлежат трем другим акционерам по 1 проценту каждому. Каких-либо других договоренностей, затрагивающих процесс принятия решений, нет.

Здесь главный инвестор не обладает полномочиями, потому что для того, чтобы лишить инвестора возможности управлять значимой деятельностью, достаточно будет объединиться для совместных действий лишь двум другим инвесторам.

Чем меньше прав голоса принадлежит инвестору и чем меньше количество сторон, которые должны действовать сообща, чтобы нанести инвестору поражение при голосовании, тем в большей степени необходимо полагаться на дополнительные факты и обстоятельства, чтобы оценить достаточность прав инвестора для наделения его полномочиями.

Пример 8

Инвестор является держателем 35 процентов голосующих акций объекта инвестиций. Три других акционера имеют по 5 процентов голосующих акций объекта инвестиций каждый. Остальные голосующие акции принадлежат большому числу акционеров, ни один из которых не имеет более 1 процента голосующих акций. Ни у одного из акционеров нет договоренностей по консультированию с любыми другими акционерами или по принятию коллективные решения. Решения, касающиеся значимой деятельности объекта инвестиций, требуют одобрения большинством голосов на собраниях акционеров; при этом на недавних собраниях акционеров было подано 75 процентов голосов акционеров объекта инвестиций.

В этом случае активное участие других держателей акций на недавних собраниях акционеров указывает на то, что у инвестора нет практической возможности управлять значимой деятельностью в одностороннем порядке. Это верно независимо от того, осуществлял ли инвестор управление значимой деятельностью, потому что другие акционеры голосовали так же, как он.

Контрольный пакет прав голоса (>50% ) при отсутствии полномочий

Контрольный пакет дает полномочия, если он предоставляет практическую возможность управлять значимой деятельностью. У инвестора не будет полномочий в отношении инвестируемой компании, даже если он владеет контрольным пакетом прав голоса, когда такие права голоса не являются реальными. Право является реальным, если субъект права имеет практическую возможность реализовать такое право (пункт В22).

Например, инвестор, который является держателем контрольного пакета, не имеет полномочий, если управление значимой деятельностью на практике осуществляет кто-либо другой: другой акционер, или третьи лица — правительство, суд, регулирующий орган и т.п..

Договорные соглашения

Дополнительные договоренности между акционерами могут вносить изменения в процесс принятия решений. В этом случае инвестор без контрольного пакета голосующих акций имеет полномочия, если он может управлять значимой деятельностью на основе таких договоренностей, оформленных в виде соглашения. В этом случае права голоса будут связаны исключительно с административными задачами.

Такими правами, предоставляемыми на основе соглашений, могут быть:

- Право назначать и увольнять управленческий персонал

- Право назначать компанию для управления значимой деятельностью

- Право разрешать и запрещать значительные сделки, руководствуясь собственными интересами инвестора

- Другие права, куда попадают любые случаи, в которых инвестор имеет право принимать решения для управления значимой деятельностью

Практическая возможность инвестора управлять значимой деятельностью в одностороннем порядке (пункт В18 )

Не всегда права управления деятельностью прописываются в договоре. Инвестор может обладать полномочиями, даже если он не обладает достаточным пакетом прав голоса и у него нет договорных соглашений. Но если на практике инвестор:

- может назначать и увольнять управленческий персонал

- может выдвигать кандидатуры для избрания членов управления

- может разрешать или запрещать значительные сделки

- ключевой персонал инвестируемой компании является связанными сторонами инвестора

то в этом случае можно говорить, что инвестор управляет значимой деятельностью, а, значит, обладает полномочиями.

Другие факторы, которые нужно рассмотреть при оценке наличия полномочий у инвестора

Особые отношения инвестора с инвестируемой компанией

Бывают случаи, когда инвестор состоит в особых отношениях с инвестируемой компанией, как например:

- ключевой персонал является работниками инвестора (в настоящем или в прошлом)

- операции инвестируемой компании зависят от инвестора: а) в вопросах финансирования (инвестор сам предоставляет финансирование или является гарантом по обязательствам) или б) в вопросах предоставления критически важных услуг, технологий, сырья

- инвестор владеет критически важными лицензиями или брендами

- большая часть операций осуществляется при участии инвестора

- инвестор имеет право на получение >50% доходов и подвергается рискам в связи с этим

То есть без инвестора компания не сможет продолжать свою деятельность. Выражаясь модным сейчас языком, инвестор может применить «мягкую силу», чтобы направить деятельность инвестируемой компании в нужном себе направлении.

Переменный доход — что это?

Переменный доход – это доход, который не является фиксированным и может меняться в зависимости от результатов деятельности объекта инвестиций (пункт В56).

В контексте настоящего стандарта фиксированные процентные платежи по облигациям являются переменным доходом, поскольку они подвержены риску дефолта и подвергают инвестора кредитному риску эмитента облигации. Степень изменчивости (то есть насколько изменчив такой доход) зависит от кредитного риска, связанного с облигацией.

Аналогичным образом, фиксированная плата за достижение определенных результатов в управлении активами инвестируемой компании является переменным доходом, поскольку она подвергает инвестора риску невыполнения обязательств инвестируемой компанией. Степень изменчивости зависит от способности инвестируемой компании генерировать достаточный доход, чтобы произвести оплату.

Честно говоря, не очень понятно, а что же тогда будет фиксированным (не переменным доходом) в контексте данного стандарта? Если даже платежи по облигациям рассматриваются как переменный доход.

В качестве примеров дохода в руководстве по применению стандарта называются:

(1) дивиденды,

(2) распределение прочих экономических выгод от объекта инвестиций, как например:

- проценты от долговых ценных бумаг, выпущенных инвестируемой компанией

- изменение стоимости самой инвестиции в инвестируемую компанию

(3) доход, не доступный для других держателей долей участия.

Например, инвестор может использовать свои активы в сочетании с активами инвестируемой компании, с целью достижения экономии от масштаба, поиска поставщиков дефицитных товаров, получения доступа к патентам и лицензиям и т.д.

(4) вознаграждение за обслуживание активов или обязательств инвестируемой компании, остаточные доли участия в активах и обязательствах инвестируемой компании при ее ликвидации.

Пункты В58-79 (является ли тот, кто управляет агентом или принципалом) руководства по применению стандарта IFRS 10 в данной статье не рассматриваются. Наверняка все уже устали читать этот текст до этого момента, но осталось совсем немного.

Непрерывная оценка

Если какие-либо факты и обстоятельства указывают на изменения в каком-либо из трех элементов контроля (см. определение), то инвестор должен заново оценить наличие у него контроля над инвестируемой компанией.

Например, инвестор может потерять полномочия, если будут приняты соглашения, которые предоставят другим сторонам возможность управлять значимой деятельностью в настоящий момент времени. Или, наоборот, инвестор может получить полномочия в результате истечения срока действия права какой-либо другой стороны принимать решения, которое ранее препятствовало получению инвестором контроля.

Другими словами, если инвестор обладает контролем сегодня, то завтра ситуация может коренным образом измениться. И наоборот, контроль может перейти от другого акционера к инвестору. Поэтому наличие контроля должно постоянно переоцениваться.

Создать новое качество или уничтожить конкурента?

Бизнесы создаются, растут и уходят в небытие через банкротство или поглощение другим более сильным бизнесом. Покупая бизнес и получая контроль над его активами, эту власть можно использовать двумя способами.

Первый способ — это объединить активы обеих компаний (своей и приобретенной), чтобы добиться эффекта синергии, который можно описать словами «целое больше, чем сумма составляющих его частей». Это непросто, но овчинка стоит выделки: объединенная компания может стать гораздо могущественней своих конкурентов.

Первый способ — это объединить активы обеих компаний (своей и приобретенной), чтобы добиться эффекта синергии, который можно описать словами «целое больше, чем сумма составляющих его частей». Это непросто, но овчинка стоит выделки: объединенная компания может стать гораздо могущественней своих конкурентов.

Второй способ действий — это разрушение того, что было. Активы приобретенной компании можно распродать, тем самым уничтожив ее как таковую. Это будет прибыльно, если компания-мишень управлялась неэффективно, в результате чего ее покупная стоимость оказалась меньше стоимости ее отдельных активов. Или выгодно в плане того, что одним конкурентом станет меньше.

Выбор между этими двумя стратегиями остается за тем, кто приобретает власть. Первый путь сложнее, второй путь проще. Но уничтожение оправдано только, если вы собираетесь построить новое на обломках старой империи.

Ибо созидание может быть бесконечным, а разрушение ограничено количеством того, что можно разрушить.

Вы можете почитать другие статьи из рубрики «МСФО стандарты»:

2. МСФО IFRS 13: объяснение положений стандарта об измерении справедливой стоимости (часть 2)

Отличная статья, а зная нашего выдумщика экзаменатора, это отличная возможность изучить коротко о главном. спасибо за статью и за отличный сайт.

Добрый день, если я правильно поняла, то понятие контроля рассматривается в отношении дочерней компании. А как же быть с ассоциированными компаниями, совместно контролируемыми и совместными операциями? Какие особенности, или точнее сказать подводные камни, ожидают в отношении АСК,СП?

Наталья, про совместную деятельность я немного писала в прогнозе к декабрю 2014 года. Больше ничего не могу добавить, я же не могу предсказывать будущее наверняка. Про ассоциированную компанию буду писать следующую статью, но это будет разбор усложнений, которые уже встречались на экзамене.

Я пользуюсь той же информацией, что и все, когда готовлю свои прогнозы. Пытаюсь посмотреть на прошлые экзамены Дипифр глазами Пола Робинса и понять, что он захочет включить в будущую экзаменационную сессию.

Но я НЕ ЗНАЮ, что будет 9 декабря 2014 года на экзамене! И никто этого не знает.

Спасибо, только с экзамена, был опу с оик, и теор вопрос про «контроль»